養育費を払っていれば、扶養控除できる?【弁護士が解説】

養育費を支払っていれば、別居していても扶養控除を受けることができる可能性があります。

ただし、「生計を一にしている」などの要件を満たす必要があります。

扶養控除については、税務の知識が必要となるため弁護士であっても、あまり精通していないと思われます。

養育費の扶養控除について、税理士資格を有する離婚に詳しい弁護士が解説いたします。

目次

扶養控除とは

扶養控除とは、納税者に所得税法上の控除対象扶養親族となる人がいる場合に、一定の金額の控除が受けられる制度をいいます。

「控除対象扶養親族」とは、扶養親族のうち、その年の12月31日現在の年齢が16歳以上の人をいいます。

16歳以上の子どもを扶養している場合、所得税、住民税から下表の金額の控除が受けられます。

| 控除対象扶養親族 | 所得税 | 住民税 |

|---|---|---|

| 16歳以上19歳未満 | 38万円 | 33万円 |

| 19歳以上23歳未満 | 63万円 | 45万円 |

ただし、この控除を受けるには、控除対象扶養親族について、次の4つの要件を満たす必要があります。

養育費を支払っている子供が扶養親族となるか

子供は「配偶者以外の親族」に該当するため、16歳以上であれば、①は満たします。

②については、アルバイトなどしていなければ問題ありません。

③についても、納税者が事業に従事させているなどの特殊な状況でなければ問題ありません。

問題は、「納税者と生計を一にしている」という要件を満たすかとなります。

同居している場合は問題となりませんが、離婚して別居している状況の場合に問題となります。

離婚して別居している場合

養育費を支払っている状況では、離婚して、かつ、子どもと別居していることから、上記要件④の「生計を一にしている」といえるかが問題となります。

「生計を一にしている」とは、必ずしも同居していることを要するものではなく、勤務、修学、療養等の都合上他の親族と日常の起居を共にしていない親族がいる場合であっても、これらの親族間において、常に生活費、学資金、療養費等の送金が行われている場合には、「生計を一にしている」ものとして取り扱われます。

したがって、「生計を一にしている」とみることができるかどうかは、離婚に伴う養育費の支払が「常に生活費等の送金が行われている場合」に当たるか否かによることとなり、扶養義務の履行として、「成人に達するまで」など一定の年齢に限って行われるものである場合には、扶養控除の対象として差し支えないものと考えられます。

引用元:国税庁ホームページ

養育費をまとめて一括して受け取る場合、扶養控除の対象となる?

では、養育費をまとめて一括して受け取る場合は、扶養控除の対象となるでしょうか?

この場合、「常に生活費等の送金が行われている場合」には該当しないため、扶養控除の対象とはならないものと考えられます。

したがって、養育費を支払う側にとっては、一括払いは扶養控除を受けれないという点において得策ではありません。

ただし、子を受益者とする信託契約(契約の解除については元夫及び元妻の両方の同意を必要とするものに限ります。)により、養育費に相当する給付金が継続的に給付されているときには、その給付されている各年について「常に生活費等の送金が行われている場合」に当たると解して扶養控除の対象として差し支えないものと考えられます。

ただし、信託収益は子の所得となり、信託収益を含めて子の所得金額の判定、及び現に同居する一方の親の扶養控除の対象にしていないかの判定(確認)を、毎年12月31日の現況で行う必要があります。

引用元:国税庁ホームページ

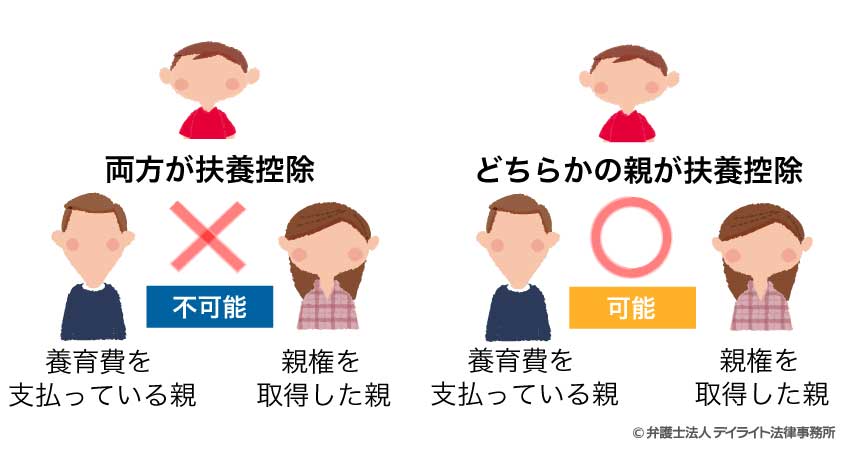

離婚した両親それぞれが、同じ子どもを控除対象扶養親族にできる?

では、子どもの親権を取得した親も子どもを扶養親族にしている場合、養育費を支払っている親が子どもを扶養親族にできるでしょうか?

扶養控除はどちらか片方の親にしか適用できません。

したがって扶養親族にはできないということになります。

扶養控除を受けると税金はいくら減る?

扶養控除を受けることができた場合、具体的にはどの程度税金が減るのでしょうか。

所得金額や家族構成で税金が減額できる程度は異なりますが、以下の事例でシミュレーションをしてみたいと思います。

※住民税については計算が複雑なので、理解しやすいよう税率を10%とし、均等割等の計算を省略しています。

具体例

Aさんのケース

所得金額 500万円

子ども2人(Bさん19歳・Cさん16歳)

【①扶養控除がない場合】

所得税:[500万円(所得金額)− 33万円(自分自身の基礎控除額)]× 20%(所得税の税率)− 42万7500円 = 50万6500円

住民税:[500万円(所得金額)− 33万円(自分自身の基礎控除額)]× 10%(所得税の税率)= 46万7000円

合計:50万6500円 + 46万7000円 = 97万3500円

【②扶養控除がある場合】

所得税:[500万円(所得金額)− 33万円(自分自身の基礎控除額)− 63万円(Bさんの扶養控除)− 38万円(Cさんの扶養控除)]× 20%(所得税の税率)− 42万7500円 = 30万4500円

住民税:[500万円(所得金額)− 33万円(自分自身の基礎控除額)− 45万円(Bさんの扶養控除)− 33万円(Cさんの扶養控除)]× 10%(住民税の税率)=38万9000円

合計:30万4500円 + 38万9000円 = 69万3500円

【①と②の差】

97万3500円 − 69万3500円 = 28万円

以上から、上記のケースでは、扶養控除がある場合とない場合とで、28万円の差があることがわかります。

※課税所得額、子どもの年齢や数、地域によって差があるため、正確な税額については専門家にご相談ください

2021年3月1日現在の所得税の税率は以下の通りです。

| 課税総合所得額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 18,000,000 円以上 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

養育費の扶養控除の問題点

上記のとおり、養育費を扶養控除できれば、節税になるケースもあります。

そのため、養育費を支払っている側(父親側のケースが多い)としては、子どもを自分の扶養に入れたいと、相手方(通常、親権者である母親側)にしたいところです。

しかし、相手方は難色を示すことがほとんどです。

親権者である以上、自分の扶養に入れておきたいと、感情的に考える方が多いからです。

これは、扶養の法的な意味合いを正確に理解していないことが原因であると考えられます。

すなわち、「扶養」=「親権」と捉えているため、自分の扶養に入れておかないと、親権を相手にもっていかれるような、漠然とした不安感があるからだと思われます。

扶養控除に入れるためのコツ

養育費を支払っている側が、相手方に対して、扶養控除に入れたいと主張しても、怒鳴っても、相手方の理解は得られません。

このような場合、相手方に、扶養控除の正確な意味(親権とは関係がないこと)を伝えることがポイントです。

また、父親側の扶養に入れることのメリットを理解してもらうことで、話し合いがスムーズに行く可能性があります。

例えば、自分が扶養に入れた場合、どの程度税金を減らすことができるのか、具体的なシミュレーションを行って、数字を示してあげれば、相手方の理解が得られるかもしれません。

上記の例でいえば、「年間28万円も税金が安くなる。」などです。

また、自分の扶養に入れる代わりに、代案を提示しても良いでしょう。

例えば、「自分の扶養に入れてくれたら、養育費を月額1万円増加する。」などです。

この手法を取れば、税金を減らすことができるとともに、養育費の額を増加するので、双方にとってプラスとなります。

まとめ

以上、養育費と扶養控除について、詳しく解説しましたがいかがだったでしょうか。

離婚して別居していても、子供が16歳以上で、養育費を継続的に支払っている状況であれば、基本的に扶養控除を受けることはできると考えられます。

扶養控除を受けることで、節税につながる可能性もあります。

そのため、扶養控除は養育費の支払い義務がある方にとっては考慮すべき税制の一つとなります。

もっとも、相手方(通常母親側)が扶養控除に対して消極的な状況も想定されます。

そのような場合は、扶養控除の制度を説明されてみていはいかがでしょうか。

相手方が消極的な理由が漠然としたものであれば、制度を理解していただくことで、話し合いがスムーズに行く可能性もあります。

この記事が離婚問題に直面されている方にとって、お役に立てば幸いです。

なぜ離婚問題は弁護士に相談すべき?弁護士選びが重要な理由とは?